最近几天,随着**业危机从美国蔓延到瑞士,石油可能是最大的**品受害者。在一周多一点的时间里,布伦特原油每桶下跌了10美元,跌幅约为15%。抛售的速度和幅度让一些投资者疾呼:欧佩克+在哪里?

至少目前,欧佩克+仍处于观望状态。实际上,在美联储召开下一次货币政策会议之前,该联盟不太可能采取行动。

原油为何大跌?

就在过去的几个小时里,欧佩克+传达的信息仍是“不要恐慌”。也许它只是装装样子,以在需要采取行动之前争取时间。在近日布伦特原油和WTI原油价格暴跌后,欧佩克+代表们仍对强劲的亚洲需求前景感到鼓舞。他们表示,中国的需求正在复苏,印度还在大量购买。

欧佩克+将抛售归咎于投机资**离开衍生品石油市场,而不是实物市场出现任何疲软迹象。例如,他们指出,沙特和其他中东国家的官方售价自1月以来环比走强。这在一些有心人看来,似乎有点减产指日可待的意味。

对近期原油崩盘的任何事后分析都表明,一波自我实现的抛售浪潮集中在期货和期权市场上,而不是实物市场。

首先,随着美国国债市场崩盘,大型投资者解除了通胀对冲资产(包括大宗商品)的头寸。抛售浪潮阻止了一些看涨商品的对冲基**,甚至迫使他们被迫抛售,导致石油基准价格进一步走低。这时候事情变得更加糟糕,因为期权市场开始发挥作用。

本周,随着WTI原油跌至每桶65-70美元区间,美国页岩油生产商和墨西哥**已提前按看跌期权执行价出售了大量2023年的产量。而华尔街**被迫出售石油期货,以避免蒙受因出售给页岩油公司和墨西哥的看跌期权造成的损失。这种恶**循环被称为负伽马效应。

油价供需前景可能很脆弱

虽然**业危机引发大屠杀蔓延到整个衍生品市场,但欧佩克+**仍对其他方面感到欣慰:例如,美国炼油利润率在抛售期间仍然非常强劲,这表明潜在需求仍然健康。布伦特原油期货曲线的形态比去年12月上一轮油价大跌时更坚挺。这表明油价可能下跌过度了。

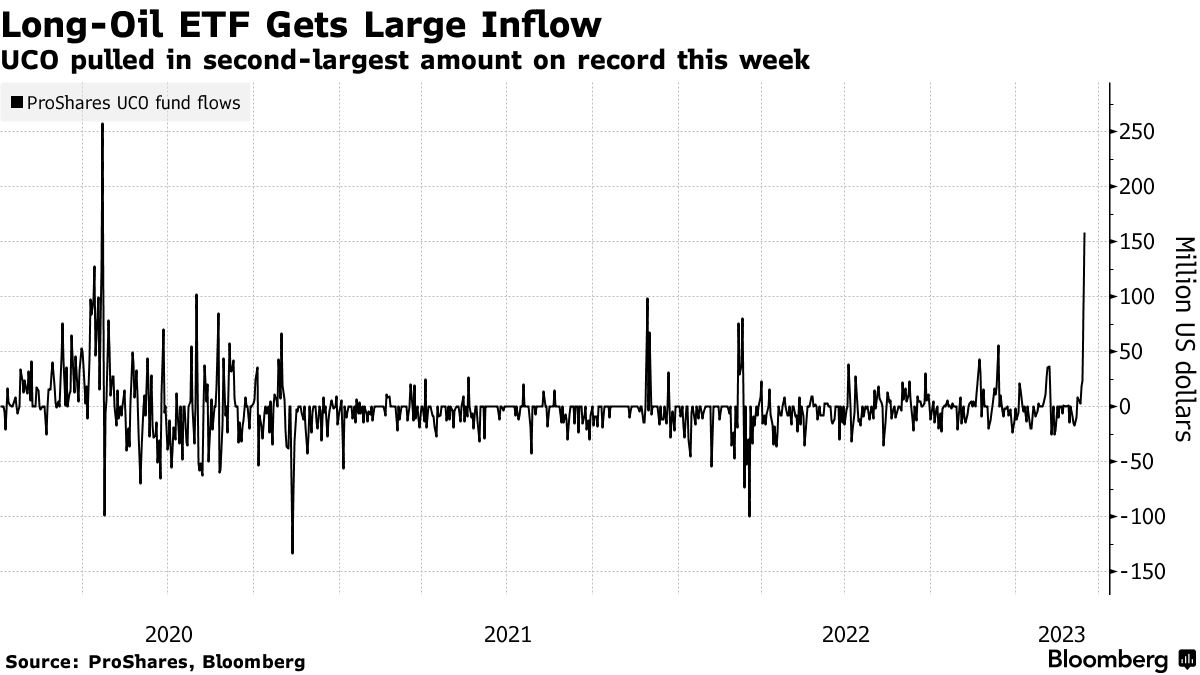

本周,ProShares两倍做多Bloomberg原油ETF单日资**流入1.58亿美元,是该基**单日资**流入的第二大规模,为自2020年以来最多。这一迹象表明,在油价暴跌至15个月低点后,投资者可能正在逢低买入。

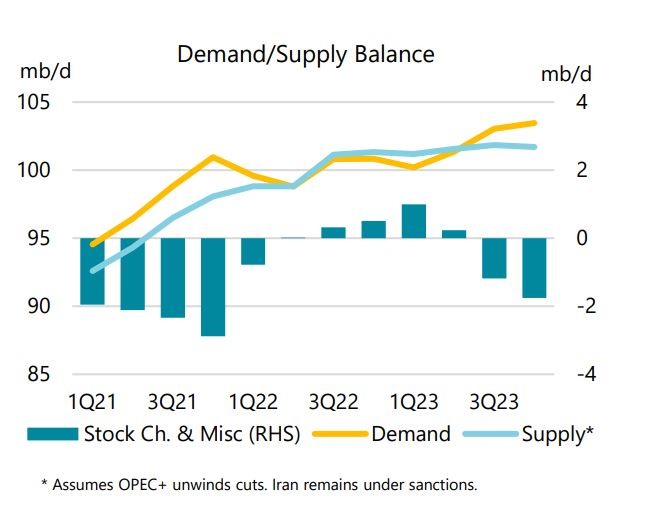

欧佩克+**认为,衍生品市场将在一段时间内保持动荡。但最终,预计今年下半年供需失衡应该会再次出现,推动价格上涨,但争论也将与此同行。对于石油多头来说,未来10到15周将是艰难的,即使欧佩克+对产量和需求前景的看法是正确的。

更令欧佩克+担忧的是,下半年的供应赤字可能比目前预期的要少得多。目前,国际能源署(IEA)预测,在7月至9月期间,石油需求超过供应的部分将达到每天超过100万桶,10月至12月期间则为每天超过150万桶。到目前为止,对欧佩克+来说还算不错的消息。

但这种乐观的预测是基于俄罗斯产量的大幅下降,这一点迄今为止尚未实现。俄罗斯1月份的日产量为114万桶石油,这是自一年多前俄乌冲突爆发以来的最高水平。尽管克里姆林宫宣布本月每天减产50万桶,但3月到目前为止,俄罗斯石油产量几乎没有显著放缓的迹象。

一年多以来,IEA一直低估了俄罗斯的生产实力。现在它再次**俄罗斯的产量会随着时间的推移而大幅下降,到第三季度,预计俄罗斯的产量将降至仅1010万桶。这是一个大胆的预测。

如果俄罗斯石油产量再次意外上升,今年下半年预期的市场供应缺口可能会减半。尽管如此,从7月到12月,供应仍将低于需求,迫使消费者提取库存。欧佩克+面临的真正问题是,随着**业问题演变成美国和欧洲彻底的经济衰退,全球需求是否会减弱。

因此,需要注意的是,尽管油市今年下半年仍有可能出现供应赤字,但希望也可能比多头想象的要微弱。

多头要盯紧四大要素

要想欧佩克+对供需失衡的预期成真,可能需要以下重要因素:

首先,俄罗斯兑现了削减俄罗斯产量的承诺,或者西方对俄罗斯的石油制裁开始迫使其产量下降。

其次,中国和印度的原油消费不仅保持强劲,而且随着时间的推移加速增长。

第三,西方主要央行能够避免经济硬着陆,尤其是美联储。

第四,页岩油生产商的产量增长疲软。由于2024年和2025年WTI原油远期价格远低于每桶65美元,今年的页岩油增产可能会进一步减弱。美国页岩油产量增长受到影响,主要是因为钻探商专注于向**东返还现**,而不是提高产量。

下一次欧佩克+部长级会议定于6月在维也纳举行。但该组织将在4月3日以线上方式召开联合部长级监督**会议时掌握市场脉搏。如果需要,欧佩克+可能会提前召开会议,并可能开始重夺市场的主导权。如果发生这种情况,这将是从“无需恐慌”转变为“有点担心”的第一个迹象。